INDAGINE SEMESTRALE

SU INTERMEDIATO, RETE DISTRIBUTIVA, GEOGRAFIA E ATTESE DEGLI OPERATORI.

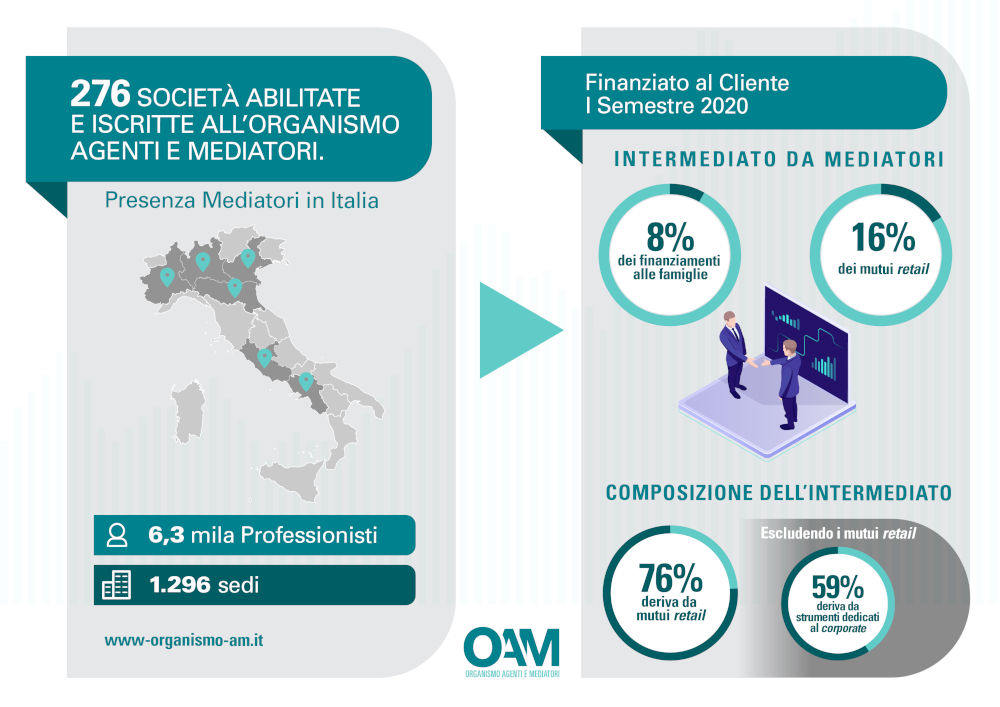

Al fine di raccogliere evidenze sull’andamento del mercato dei Mediatori creditizi nel primo semestre 2020, abbiamo realizzato un’indagine quantitativa basata su un questionario sottoposto ai Mediatori creditizi iscritti negli Elenchi che segue quella relativa al secondo semestre 2019. La raccolta dei nuovi dati, terminata i primi di novembre, rappresenta l’oggetto dell’attuale report e comprendono l’intermediato del I semestre 2020 e le aspettative del II semestre 2020.

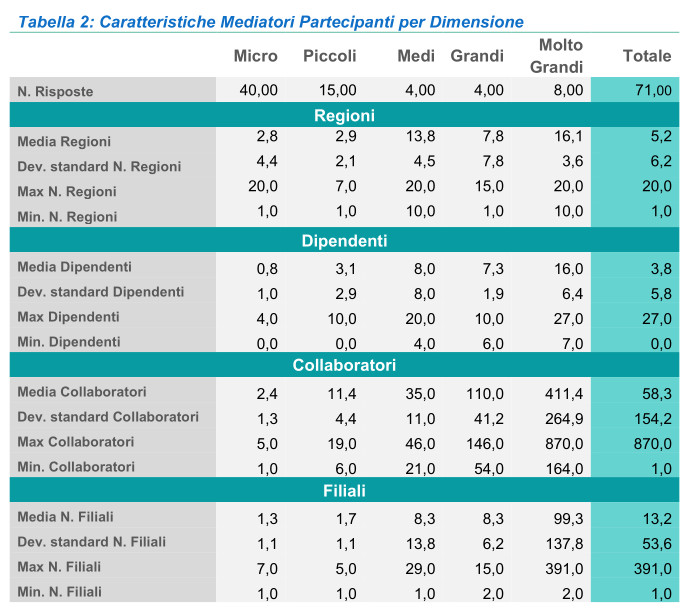

Abbiamo ricevuto un tasso di risposta al seguente questionario del 25% cosicché il campione è risultato composto da 71 rispondenti, rappresentativi del 74% del totale intermediato tramite l’attività di mediazione. Dal punto di vista dimensionale, abbiamo suddiviso il campione in 5 classi sulla base del numero di collaboratori: Micro (1-5 coll), Piccoli (6-20 coll), Medi (21-50 coll), Grandi (51-150 coll), Molto Grandi (>151 coll).

La distribuzione delle filiali è abbastanza omogenea, con prevalenza nelle regioni quali Lombardia (19%), Lazio (14%) e Campania (10%). Pochissime filiali sono invece presenti in Valle d’Aosta (1) e Molise (6). Rimane costante l’alta concentrazione di collaboratori che si registra in Lombardia (oltre il 28%) seguita da Lazio e Campania in cui la concentrazione dei collaboratori è rispettivamente del 13% e dell’11%.

La maggior parte dell’intermediato (76%) deriva da mutui retail. Se però si esclude tale prodotto, sono gli strumenti finanziari dedicati al settore corporate a ricoprire il 59% del mercato.

Per quanto attiene ai collaboratori, coloro che lavorano con Medie, Grandi e Molto Grandi società rilevano il più alto importo medio intermediato sui mutui retail, viceversa, per coloro che collaborano con Micro e Piccole società, importi elevati di intermediato si registra per Finanziamenti e Mutui Chirografari.

Riguardo alle aspettative dei Mediatori rispetto all’andamento del mercato in cui operano, nella prima survey, per quasi tutti i prodotti finanziari, oltre il 50% dei rispondenti si aspettava stabilità sull’intermediato nel primo semestre 2020, ad eccezione per i prodotti quali Cessione del V, Prestiti Personali Retail e Fidejussioni in cui la maggior parte del campione prospettava una crescita tra l'1% ed il 10%. Inoltre, anche relativamente alle aspettative inerenti al numero dei collaboratori, convenzioni, gamma dei prodotti trattati e numero sedi utilizzate per l'incontro con il cliente, oltre la metà del campione prevedeva un andamento stabile nel I semestre 2020.

Ad aprile poi, sono state sottoposte ai Mediatori creditizi poche e brevi domande relative alle aspettative sull’attività di mediazione nei vari prodotti di credito trattati. All’indagine avevano risposto 64 società di mediazione (102 nella precedente survey), tra cui le prime 10 più grandi in Italia: può considerarsi quindi rappresentativa dei Mediatori creditizi presenti nel territorio.

Oltre il 60% dei rispondenti prevedeva, per il I semestre 2020, una riduzione degli elementi strutturali interni alla società (numero collaboratori, numero convenzionati, gamma prodotti, sedi incontro clienti) compreso tra il -1% ed il -10%. Oltre il 50% prevedeva una riduzione della domanda di credito proveniente da persone fisiche compresa tra il -1% ed oltre il -30%. Circa il 40% prevedeva una riduzione della domanda di credito proveniente da società e ditte individuali compresa tra il -1% ed oltre il -30%.

Anticipiamo da subito che i dati di questa seconda survey evidenziano una conferma delle aspettative del I semestre 2020 registrate nell’aprile scorso mentre si evidenzia una possibilità di recupero per le aspettative del II semestre 2020, in particolare per le società di medie e grandi dimensioni.

Ad oggi infatti, i Mediatori prevedono un andamento abbastanza stabile o in diminuzione sugli importi intermediati nel II semestre 2020. Solo per i prodotti quali: Cessione del V, Mutui Ipotecari Retail, Prestiti Finalizzati Corporate, Leasing e Mutui Corporate, si prospetta una crescita degli importi intermediati per circa il 40%. Società Medie, Grandi e Molto Grandi, si aspettano in generale buone prospettive di crescita, sentiment più pessimistico è invece rilevato dalle società Micro e Piccole. Quanto alle aspettative future sul numero dei collaboratori, convenzioni, gamma dei prodotti trattati e sedi utilizzate per l'incontro con il cliente, si confermano i dati della precedente survey (quella relativa all’intermediato nel II semestre 2019). Oltre il 50% dei rispondenti prevede stabilità dimensionale su tali elementi strutturali. In particolare, società Medie, Grandi e Molto Grandi rilevano una prospettiva di crescita tra l'1% ed il 10% sul numero di Convenzioni stipulate e sul numero di collaboratori; Micro e Piccole società sono quelle che meno immaginano un cambiamento a riguardo. In particolare oltre il 18% prevede una riduzione del numero dei collaboratori e circa l’11% sulle convenzioni e sulla gamma dei prodotti.

Introduzione

L’indagine relativa al primo semestre 2020 si inserisce in un quadro generale dell’economia nazionale, fortemente scossa dalla crisi pandemica, in cui il PIL nazionale registrava una diminuzione del -5,3% nel primo trimestre 2020, e del -12,4% nel secondo trimestre. La contrazione dell’attività economica e degli scambi internazionali si è accentuata in modo particola nel mese di aprile, a seguito del lockdown nazionale.

Gli indici di fiducia dei consumatori e delle imprese crollano in particolare per i mesi di marzo e aprile (rispettivamente -9.6%, -5,7% rispetto al mese precedente). Nel mese di maggio si registra una lieve ripresa (+0,2% rispetto al mese precedente e comunque del -15% rispetto a maggio 2019). Solo nel mese di giugno il gap inizia a ridursi registrando un incremento del +6,4% rispetto al mese precedente (-8% rispetto a giugno 2019).

L’impatto delle restrizioni alla mobilità sul numero di persone in cerca di occupazione si è riflesso sul tasso di disoccupazione, che è decisamente diminuito nel secondo trimestre 2020 rispetto al primo trimestre, attestandosi al 7,2 per cento (1,4 punti percentuali in meno rispetto al bimestre precedente).

Nel primo trimestre la spesa delle famiglie residenti è scesa del 6,6 per cento sul periodo precedente. Il calo è stato più pronunciato per i consumi di beni semidurevoli e durevoli. Il reddito disponibile delle famiglie in termini reali è diminuito dell’1,7 per cento rispetto al trimestre precedente.

L’indebitamento delle famiglie in rapporto al reddito disponibile è rimasto invariato al 61,9 per cento durante il primo trimestre 2020 mentre in rapporto al PIL il debito si è collocato al 41,6 per cento. Per il 2020 comunque, il Governo ha emanato provvedimenti che prevedono principalmente misure a sostegno del reddito dei lavoratori e delle famiglie, delle imprese e dell’attività economica.

Il mercato del credito in Italia

L’ampia offerta di liquidità da parte dell’Eurosistema ed il miglioramento delle condizioni applicate, favorito dall’introduzione di consistenti garanzie pubbliche dello Stato italiano sui nuovi finanziamenti, hanno incoraggiato le banche dell’area a rispondere alla forte domanda di credito proveniente soprattutto dalle imprese. Per i prestiti alle famiglie, nel secondo trimestre le politiche di offerta si sono mantenute nel complesso stabili sia per il credito al consumo sia per i mutui.

La crescita dei prestiti alle imprese, ha raggiunto in maggio l’11,5 per cento (rispetto ai tre mesi precedenti). L’espansione del credito ha inizialmente riguardato le società medio-grandi per poi estendersi anche a quelle di più piccole dimensioni.

Dal lato della domanda, nel secondo trimestre la domanda di prestiti da parte delle imprese è aumentata in misura marcata per fare fronte al fabbisogno eccezionale di liquidità indotto dall’emergenza sanitaria. È emersa invece un’ulteriore diminuzione della domanda delle famiglie connessa con il peggioramento delle prospettive del mercato degli immobili residenziali, la riduzione della spesa per beni di consumo durevoli e il calo della fiducia dei consumatori.

Per quanto attiene all’andamento del credito al consumo, nel primo semestre del 2020, si è registrata una riduzione a doppia cifra delle erogazioni (-27.8% rispetto allo stesso periodo di un anno prima). Il trend ha coinvolto tutte le forme tecniche, ma le più colpite risultano i finanziamenti finalizzati all’acquisto di auto/moto (-39% circa nei primi quattro mesi del 2020), anche per la chiusura dei concessionari, e i prestiti personali, che scontano anche le limitazioni alle aperture degli sportelli/filiali degli operatori eroganti (-32%). Il lockdown ha inoltre determinato una contrazione dei mutui di acquisto, a seguito dello stop delle compravendite di immobili residenziali. L’evoluzione dei flussi di questa componente nei primi quattro mesi del 2020 si è attestata a -9.7%.

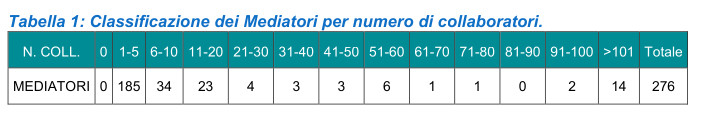

A giugno 2020 il totale dei Mediatori creditizi iscritti negli Elenchi risulta di 276. Classificando gli iscritti per gruppi sulla base del numero di collaboratori di cui si avvalgono nello svolgimento dell’attività, la maggior parte di essi (185 ossia il 66%) lavorano con 1-5 collaboratori. Il 21% ha un numero di collaboratori tra 6 e 20, il restante 13% ha più di 20 collaboratori (Tabella 1).

La survey

Il tasso di risposta della survey è stato del 25%, ossia 71 società su 276 hanno fornito i dati richiesti tramite il questionario. Questo 25% ricopre però il 74% del totale importo mediato, motivo per cui le analisi fatte sono in grado di fornire un quadro generale del mercato dei Mediatori creditizi.

I partecipanti sono soggetti che mediamente operano in 5,2 regioni italiane avvalendosi in media di 3,8 dipendenti.

Il numero medio delle filiali in cui operano è di 13,2 ma la deviazione standard ad esso inerente è molto alta (53,6) in quanto società più piccole operano attraverso un numero di filiali compreso tra 1 e 2, le Medio/Grandi con circa 8 filiali ed infine le Molto Grandi arrivano ad operare anche con 99,3 filiali. Per quanto attiene il numero dei dipendenti, il valor medio è di 3,8 con forti disparità tra i piccoli (quasi uno per società) e le Molto Grandi (16). Infine, il numero medio dei collaboratori è di 58,3 ma si denota un forte sbilanciamento verso le società Molto Grandi che mediamente operano anche attraverso la collaborazione di circa 411,4 collaboratori (Tabella 2).

Intermediato totale, con spaccato per tipologia, segmento corporate/retail, e dimensione Mediatori in termine di intermediato e numero di collaboratori

Confermando in parte i risultati derivanti dalla survey relativa all’intermediato del II semestre 2019, oltre il 65% dell’importo mediato di Mutui Ipotecari Retail e Cessione del V fa capo a collaboratori di Grandi e Molto Grandi Società di mediazione mentre per i restanti prodotti orientati alla clientela retail, la distribuzione è abbastanza diversificata tra le varie classi di società di mediazione. In questa survey però, unico prodotto a risentire di scarsa se non assente competizione tra società di diverse dimensioni è quello delle Fidejussioni e Garanzie Retail in cui il 97% dell’intermediato viene fatto da collaboratori di Piccole società.

Per quanto attiene ai prodotti orientati ad una clientela corporate, più del 70% dell’intermediato viene fatto da collaboratori di Micro e Piccole società di mediazione ad eccezione dei Prestiti Personali Corporate che vengono mediati esclusivamente dai collaboratori di Piccole società.

GRAFICO 1: INTERMEDIATO PER COLLABORATORE PER DIMENSIONE MEDIATORE E TIPOLOGIA DI PRODOTTO

Presenza Geografica

La precedente survey evidenziava che oltre il 60% delle filiali erano situate in Lombardia (189), Lazio (90), Campania (77), Veneto (77) ed Emilia-Romagna (75). Gli attuali risultati mostrano invece una distribuzione delle filiali più omogenea, con prevalenza nelle regioni quali Lombardia (19%), Lazio (14%) e Campania (10%). Pochissime filiali sono invece presenti in Valle d’Aosta (1) e Molise (6). Rimane costante l’alta concentrazione di collaboratori che si registra in Lombardia (oltre il 28%) seguita da Lazio e Campania in cui la concentrazione dei collaboratori è rispettivamente del 13% e dell’11%.

Differenze Mediatori per Classe di Dimensione

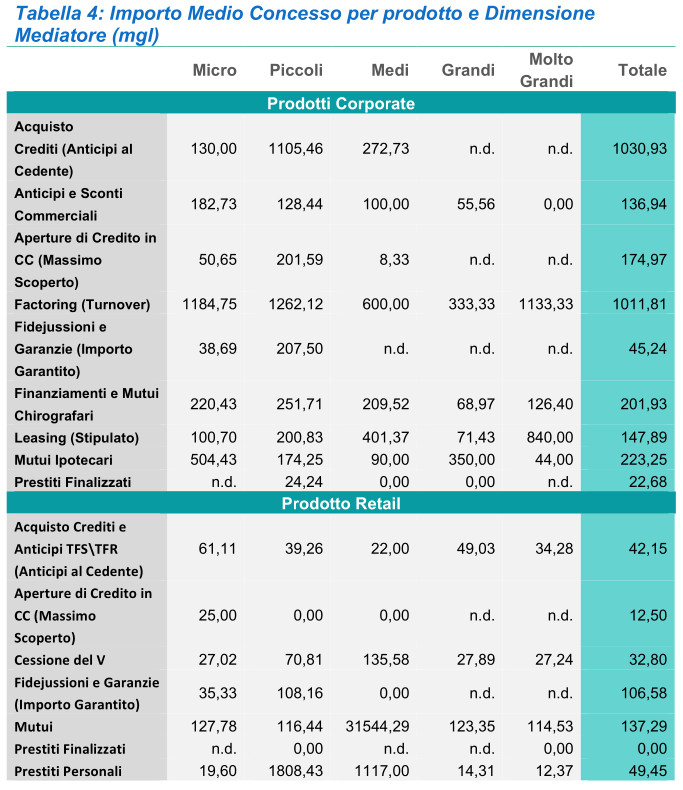

Sulla base della richiesta fatta ai Mediatori relativa al totale intermediato per prodotto, abbiamo ricavato l'importo medio intermediato dalle classi di società precedentemente create sulla base del numero di collaboratori (Tabella 4). Ciò che emerge è che i prodotti trainanti ogni gruppo sono per i:

- Micro: Factoring (nella precedente survey, forza trainante derivava anche da Mutui ipotecari corporate, Prestiti finalizzati retail);

- Piccoli: Factoring e Acquisto Crediti;

- Medi: Factoring e Mutui Ipotecari Retail (nella precedente survey solo il Leasing);

- Grandi: Factoring e Mutui ipotecari corporate;

- Molto Grandi: Factoring e Leasing.

Complessivamente, la maggior parte dell'intermediato, al netto dei mutui retail, avviene su prodotti corporate ed in particolare dal Factoring: un dato che può essere spiegato anche dal maggior fabbisogno finanziario delle aziende, soprattutto nel I semestre 2020 influenzato dalla crisi pandemica, rispetto alla clientela retail.

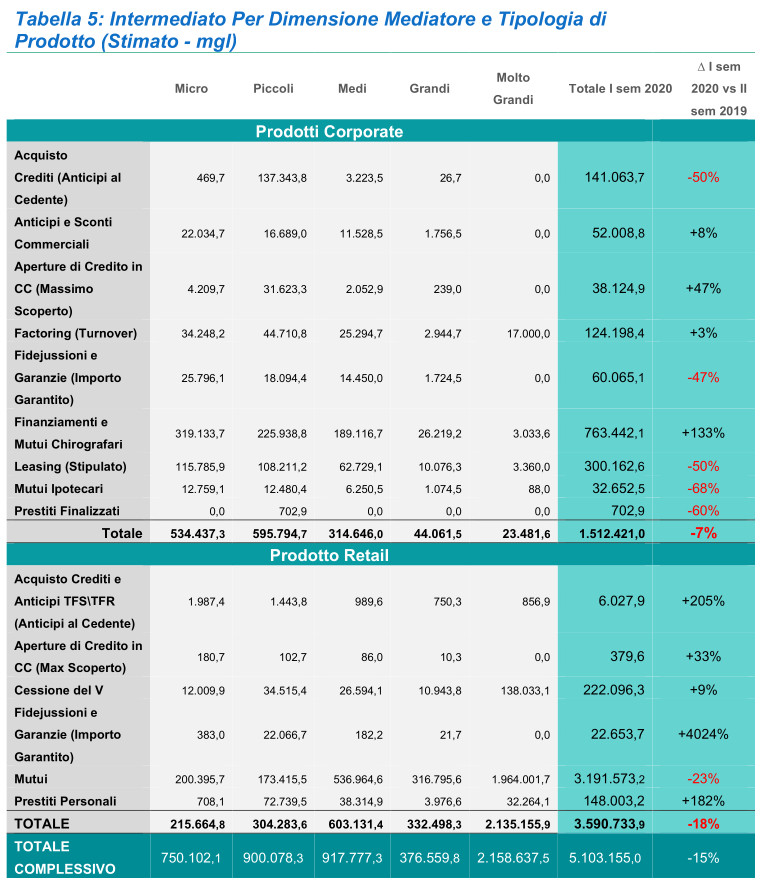

Assegnando poi dei valori stimati a coloro che non hanno partecipato alla survey, basati sulla media dell'importo intermediato per classe societaria, otteniamo l'importo complessivo che ciascuna classe di Mediatori intermedia su ogni tipologia di prodotto considerato. In questo caso, coerentemente con i precedenti risultati, per i prodotti corporate la maggior parte del transato è in capo alle Micro e Piccole società mentre le Grandi e le Molto Grandi sono maggiormente specializzate sui prodotti retail probabilmente in quanto avendo a disposizione un maggior numero di filiali e di collaboratori, riescono a penetrare il mercato in maniera più efficiente, sfruttando le economie di scala. Sono sempre i prodotti corporate quelli ad aver risentito maggiormente del calo dell’intermediato. Prodotti quali: Acquisto Crediti, Fidejussioni, Leasing, Mutui Ipotecari e Prestiti finalizzati hanno registrato una diminuzione pari o maggiore al 50% rispetto al transato stimato nel secondo semestre 2019. Di contro, per quanto riguarda la clientela retail, le Fidejussioni hanno registrato un forte incremento rispetto al semestre precedente (+4024%), seguite da Acquisto Crediti (+205%) e Prestiti personali (+182%), mentre flettono del 23% i mutui ipotecari. Complessivamente quindi, il totale stimato intermediato dai Mediatori è diminuito del 15% di cui -18% per i prodotti retail ed il -7% per i prodotti corporate (Tabella 5).

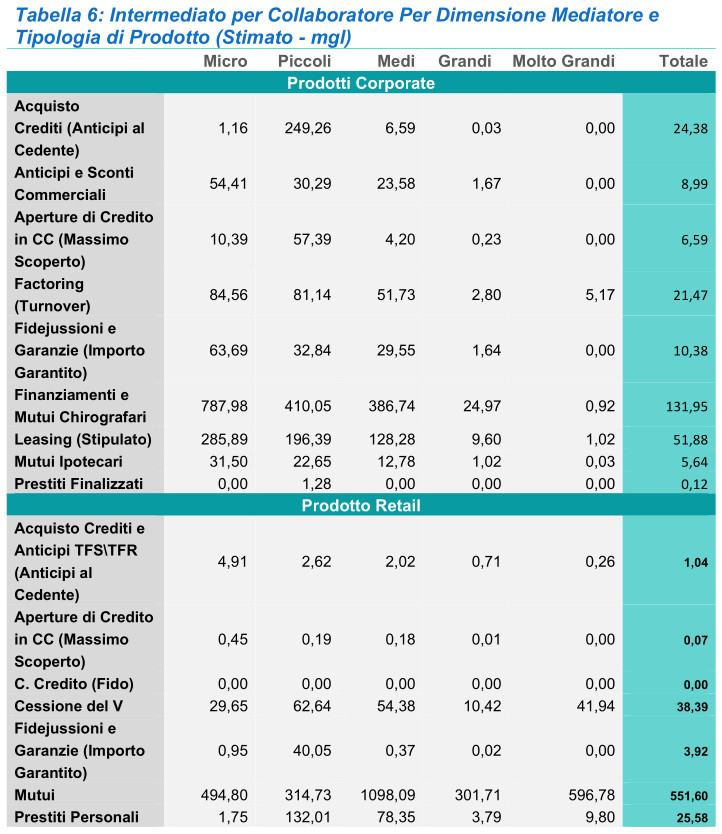

Dall’analisi dell’importo medio intermediato da ogni collaboratore si rileva che i collaboratori di Medie, Grandi e Molto Grandi società di mediazione sono prettamente specializzati nei mutui erogati ai retail (rispettivamente 1098 mgl, 301 mgl e 596 mgl), viceversa, per coloro che collaborano con Piccole e Medie società gli importi medi di intermediato più elevati si registrano sul prodotto Finanziamenti e Mutui Chirografari (Tabella 6).

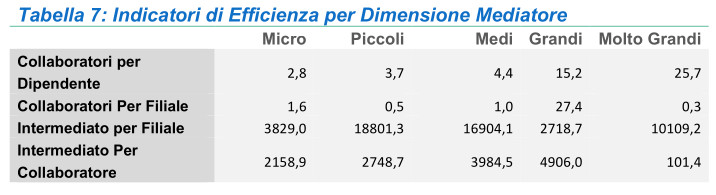

Infine, gli indicatori di efficienza dimostrano che i collaboratori delle Grandi società di mediazione sono coloro che portano maggior valore alla società in quanto riescono ad intermediare importi medi semestrali più elevati (mediamente 4.906 mgl per collaboratore). Sono però le Piccole società ad avere il maggior intermediato per filiale (18.801 mgl) (Tabella 7).

Aspettative di evoluzione dell’intermediato con spaccato per tipologia di prodotto e focus per dimensione Mediatore

Dall'analisi sulle aspettative relative alla crescita o alla riduzione del trend di mercato rilevate nel primo mese del 2020 rispetto al I semestre 2020, si registrava che per quasi tutti i prodotti finanziari oltre il 50% dei rispondenti manifestava una stabilità sugli importi intermediati (variazione tra -1% e +1%) ad eccezione, però, dei prodotti quali Cessione del V, Prestiti Personali Retail e Fidejussioni in cui la maggior parte del campione si aspettava una crescita tra l'1% ed il 10%. Il prodotto che presentava più alta prospettiva di incremento era l'Acquisto di Crediti e Anticipi TFS/TFR in cui oltre il 72% prospettava +1% < crescita < +10%.

Nella breve survey fatta nel mese di aprile nella quale chiedevamo esclusivamente le prospettive dei Mediatori sugli importi intermediati nel semestre in corso, mediamente il 35% prevedeva una riduzione compresa tra il -10% ed oltre il -30% e circa il 20% una riduzione compresa tra il -1% ed il -10%, risultati nettamente diversi da quelli ottenuti dall’attuale survey relativamente alle aspettative per il II semestre 2020.

Ad oggi, i Mediatori prevedono infatti un andamento abbastanza stabile o in diminuzione (tra -1% e -10%) degli importi intermediati nel II semestre 2020, rispetto alla precedente survey, che lasciano intravedere un rimbalzo degli importi intermediati nell’ultima parte dell’anno in corso. Solo per i prodotti quali: Cessione del V, Mutui Ipotecari Retail, Prestiti Finalizzati Corporate, Leasing e Mutui Corporate, si prospetta una crescita degli importi intermediati per circa il 40% (Grafico 2).

Ad oggi, visto l’aumento dell’importo intermediato tramite il Factoring durante il I semestre 2020, coerentemente quindi con le aspettative dei Mediatori in precedenza registrate, si prospetta un andamento assolutamente stabile per il II semestre 2020 del transato sia di questo prodotto sia dei prodotti quali: Acquisto Crediti Corporate, Anticipi e Sconti Commerciali, Prestiti Personali Corporate. Per gli altri prodotti invece, società Medie, Grandi e Molto Grandi, si aspettano in generale buone prospettive di crescita (Grafico 3), diversamente dal sentiment mostrato dalle società Micro e Piccole.

Per le società Micro e di Piccole dimensioni emerge invece una prospettiva di stabilità o di diminuzione (nel complesso per circa il 65%) sugli importi intermediati, indipendentemente dal prodotto (Grafico 4).

Quanto alle aspettative future sul numero dei collaboratori, convenzioni, gamma dei prodotti trattati e sedi utilizzate per l'incontro con il cliente, oltre il 50% dei rispondenti vedeva stabilità dimensionale su tali elementi strutturali, confermata anche dalla presente survey (Grafico 5). In particolare, Società Medie, Grandi e Molto Grandi rilevano una prospettiva di crescita tra l'1% ed il 10% sul numero di Convenzioni stipulate e sul numero di collaboratori (Grafico 6). Micro e Piccole società sono quelle che meno immaginano un cambiamento a riguardo (Grafico 7).

GRAFICO 2: PERCENTUALE RISPOSTA DELLE ASPETTATIVE PER TIPOLOGIA DI PRODOTTO.

GRAFICO 3: PERCENTUALE RISPOSTE ASPETTATIVE PER TIPOLOGIA DI PRODOTTO DI SOCIETÀ MEDIE, GRANDI E MOLTO GRANDI.

GRAFICO 4: PERCENTUALE RISPOSTA ASPETTATIVE PER TIPOLOGIA DI PRODOTTO DI SOCIETÀ MICRO E PICCOLE.

GRAFICO 5: PERCENTUALE RISPOSTA ASPETTATIVA PER ELEMENTO STRUTTURALE.

GRAFICO 6: PERCENTUALE RISPOSTA ASPETTATIVA PER ELEMENTO STRUTTURALE DI SOCIETÀ MEDIE, GRANDI E MOLTO GRANDI.

GRAFICO 7: PERCENTUALE RISPOSTA ASPETTATIVE PER ELEMENTO STRUTTURALE DI SOCIETÀ MICRO E PICCOLE.

Le risultanze acquisite confermano gli elementi strutturali evidenziati nella precedente indagine ossia oltre il 50% dei rispondenti prevede stabilità dimensionale ed in particolare: società Medie, Grandi e Molto Grandi rilevano una prospettiva di crescita tra l'1% ed il 10% sul numero di Convenzioni stipulate e sul numero di collaboratori; Micro e Piccole società sono quelle che meno immaginano un cambiamento a riguardo.

La crisi pandemica ha invece avuto un impatto sensibile sul totale finanziamenti erogati alle famiglie, la cui quota attribuibile ai Mediatori scende dall’11% registrato nella survey inerente l’intermediato del II semestre 2019, all’8% del totale finanziamenti erogati alle famiglie (3.197.573 mgl). Questo dato è trainato dall’impatto dei mutui, prodotto core dei Mediatori, la cui quota di intermediato tramite i Mediatori scende dal 24% al 16% rispetto al totale erogato.

Ciò nonostante, l’andamento delle aspettative del settore evidenziano la capacità degli operatori di reagire a una crisi economica senza precedenti. Dopo una fase, coincidente con il primo lockdown, in cui il sentiment era univocamente negativo, questa survey mostra la resilienza delle società di mediazione, in particolare quello medie e grandi.

È inoltre confermata la forte specializzazione per categoria di prodotto, con le grandi società che presidiano il settore dei mutui immobiliari e le piccole e micro orientate con decisione al settore corporate in particolare sui prestiti finalizzati e acquisto crediti.

Il comparto, che si presentava, prima della pandemia, vitale e con previsioni di crescita, conferma dunque il suo ruolo fondamentale nella filiera dell’intermediazione creditizia. Si tratta di un elemento che in questa fase del Paese impegnato in una ripartenza caratterizzata da inevitabili stop and go, assume una valenza particolare. Nonostante al momento non risulti un peggioramento della qualità del credito, non mancano per il futuro segnali di preoccupazione da parte delle Autorità di vigilanza. Nei casi in cui il peso dell’indebitamento contratto in questa fase eccezionale, dovesse divenire insostenibile per una quota di famiglie e imprese, sarà necessaria una rinnovata assunzione di responsabilità del sistema bancario e finanziario per evitare che l’immissione di liquidità di questi mesi risulti inefficace. Sarà ancora una volta cruciale il lavoro dei professionisti del settore, che dovranno supportare, attraverso un’attenta funzione di consulenza, la clientela in difficoltà. Diversamente le strategie seguite fin qui dal decisore pubblico potrebbero risultare insufficienti a evitare la scomparsa di migliaia di imprese dal tessuto produttivo del nostro Paese e l’acuirsi delle tensioni sociali legate all’impoverimento della popolazione.

© OAM - Privacy Policy - Cookie Policy - Social Media Policy - Organismo per la gestione degli Elenchi degli Agenti in attività finanziaria e dei Mediatori creditizi - C.F. 97678190584